簡単30秒で資料請求

収益還元法とは|算出方法は2種類ある

収益還元法とは不動産の価値を評価する方法の1つで、不動産の収益性に着目して評価を行うというものです

このほかの不動産の評価方法としては、対象となる不動産を土地の取得を含めて、もう一度建てたとしたらいくらかかるのか(再調達価格)という考え方で評価する積算法(原価法)や、対象となる不動産と似た条件の不動産がいくらで成約されているかを参考にする取引事例比較法があります。

また、積算法(原価法)と同じように、再調達価格を計算するものに積算法があります。積算法では不動産の新規賃料を出すことができます。銀行融資においては収益還元法と積算法を用いて融資金額を決定する銀行もあるため、基本的な内容を押さえておくと良いでしょう。

なお、収益還元法には直接還元法とDCF法の2つがあります。

収益還元法・積算法・取引事例比較法の違い

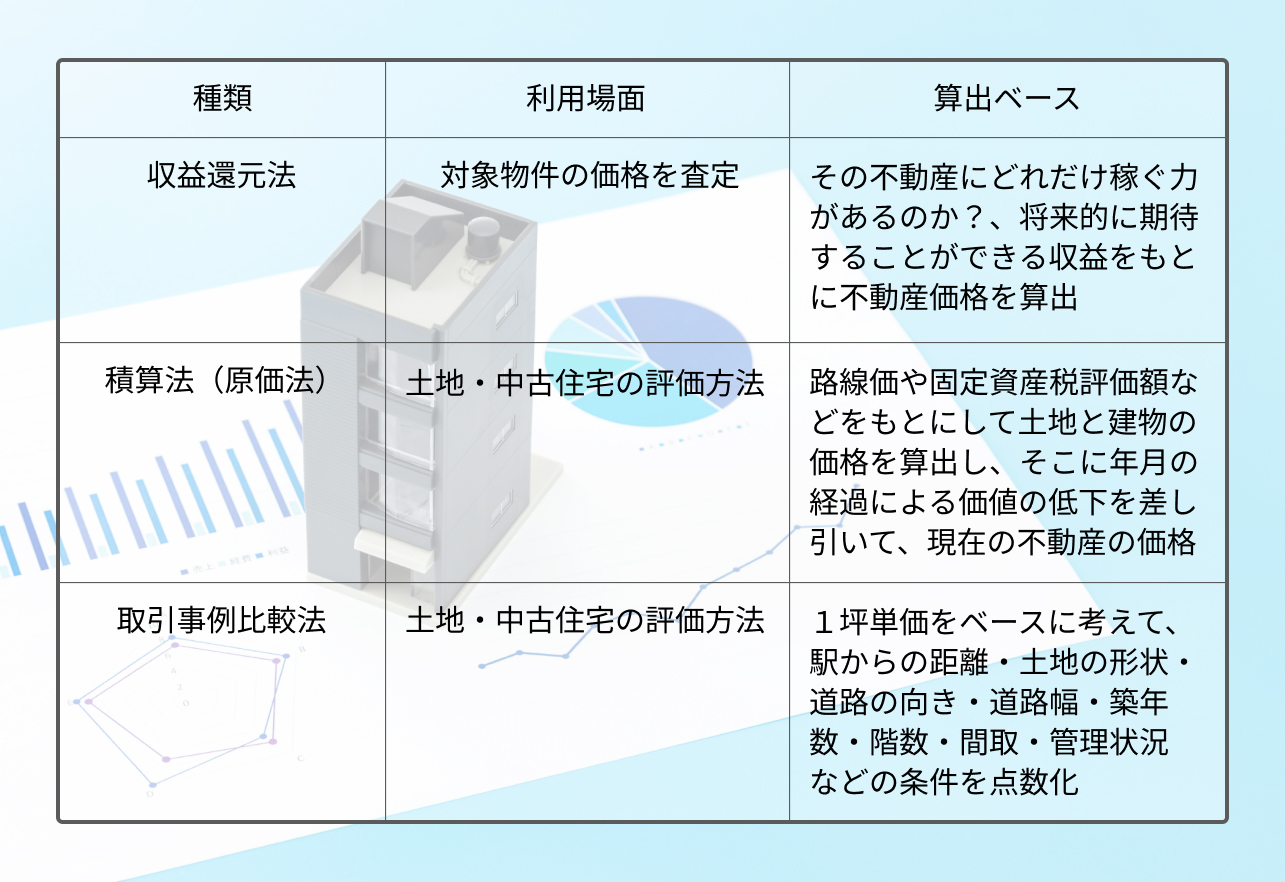

不動産価格算出方法の比較表は以下になります。

「取引事例比較法」「積算法(原価法)」は、土地や中古住宅を査定する際に利用します。

「収益還元法」は収益物件の価格を考える際に利用します。

収益還元法を学ぶメリット

収益還元法を学ぶメリットは大きく2つあります。1つは物件購入時に価格の判断基準となるという点、そしてもう1つは銀行融資に役立つということです。

不動産投資においては、売買価格を物件の収益性に着目して決めるのが一般的です。

例えば、毎年1,000万円の家賃収入があるから、利回りを8%に設定して、売買価格を1億2,500万円すると言った決め方をします。

ただ、この時の利回りは経費などが考慮されていません。

収益還元法も上記と同じく、物件の収益性に着目して不動産の価格を求めますが、計算方法を知っておくことで経費などを織り込んだより正確な価格判断が可能となります。

また、不動産投資において、銀行融資で物件価格の何割まで融資を受けられるかによって必要な自己資金が大きく変わります。

例えば、1億円の物件を購入するにあたって、9割の融資を受けることができれば1,000万円にプラスして経費を現金で用意する必要があります。また、同じ1億円でも物件によっては満額の融資を受けられることもあれば、8割の融資しか受けられないこともあります。それぞれ、必要とされる自己資金分を現金で用意できなければ、購入したい物件が見つかったとしても購入自体を諦めなければならないということもありえるのです。

こうした、「物件価格の何割まで融資を受けられるか」の鍵を握っているのが収益還元法をはじめとした物件の評価方法です。

収益還元法は直接還元法もDCF法も専門家でなくても計算が可能で、銀行の融資担当者も同じ計算方法で不動産の評価額を計算します。もちろん、実際には細かい数値などに違いがありますが、その計算方法について知っておくことで融資額についての予想が可能となります。

収益還元法の計算方法1:直接還元法

収益還元法には直接還元法とDCF法があります。このうち、直接還元法はどのように計算するのでしょうか。

直接還元法とは

直接還元法では、一定期間の純利益(収益から経費を除いた額)から還元利回りで割って、不動産の価格を求めます。

不動産投資における純利益とは、想定される家賃収入から管理費などの費用を差し引いたものです。経費率は一般的には年間の家賃総額の20〜30%程度です。修繕を必要とするような築年数の古い物件ほど高く、築浅物件ほど低くなります。

経費には管理費や修繕費のほか、固定資産税や入居者募集にかかる広告費などがあります。可能であれば細かく計算しておきましょう。

なお、一定期間は1年で設定するのが一般的で、1年間の家賃総額は不動産会社からもらえるレントロール(家賃表)を見て確認します。

ただ、不動産会社から受け取るレントロールは、実際の家賃総額と異なることも少なくないため、その内容を細かく聞き取ることが大切です。

還元利回りについて

直接還元法では、家賃収入から経費を差し引いた純利益を還元利回りと呼ばれる数値で割って不動産の価格を算出します。

還元利回りは不動産がもたらす投資利回りのことで、キャップレートとも呼ばれます。直接還元法では、この還元利回りの算出が重要なポイントです。

還元利回りの算出方法には、条件が似ている物件の取引事例や、販売中の物件の利回りを基に算出する方法と、不動産会社などが公表しているデータを参考に算出する方法の2つがあります。

前者は国土交通省の「土地総合情報システム」で実際の取引価格を調べたり、周辺で販売されている物件情報を調べたりすることで算出できます。

例えば、同じエリアの似たような物件が利回り6%だった場合、築年数や駅からの距離などの条件を考慮して、築年数が若かったり、駅からの距離が近かったりすれば利回りを高く、逆の場合は利回りを低くして調整します。

また、後者は大手の賃貸経営に関するサイトを見れば、物件のエリア毎に利回りが記載されているのでその数値を利用します。

直接還元法の計算式

直接還元法の計算式は以下のとおりです。

直接還元法:不動産価格(収益価格)=1年間の純収益÷還元利回り

仮に1年間の収益が280万円、経費が30万円、還元利回りが4.4%の物件で計算してみると、(280万円-30万円)÷4.4%=5,681万円と計算できます。

この物件を購入する時には5,681万円より安く購入できれば割安と判断できますし、融資の際には5,681万円程度まで融資を受けられる可能性があると判断できます。

このように、直接還元法では還元利回りが不動産の評価額に大きく左右されます。

直接還元法の事例1:ワンルームマンション

【シミュレーション条件】

● 年間賃料:100万円

● 年間経費:30万円

● 還元利回り:4%

【シミュレーション計算】

100万円-30万円=70万円(1年間の純収益)

70万円÷4%=1,750万円(不動産価格)

直接還元法の事例2:ファミリーマンション

【シミュレーション条件】

● 年間賃料:150万円

● 年間経費:40万円

● 還元利回り:4%

【シミュレーション計算】

150万円-40万円=110万円(1年間の純収益)

110万円÷4%=2,750万円(不動産価格)

収益還元法の計算方法2:DCF法

ここからは収益還元法を計算する2つの方法のうち、DCF法についてお伝えします。

DCF法とは

DCF法とは、ディスカウントキャッシュフローの略で、「お金には時間的な価値がある」ということを前提に、保有期間に得られる純収益と売却時の物件の予想売却価格を現在の価値に割り引き、その合計額を不動産価格とする方法です。

「お金には時間的な価値がある」とは、今の100万円と1年後の100万円とでは価値が異なるという考え方です。今100万円もらって1年間銀行に預金して利息を稼いだり、投資をしたりすることで利益や配当金を得たりできるからです。

また、年数が長くなるほどリスクは増えるため、不確実な将来より現在の100万円の価値のほうが高いと考えます。

例えば、年間100万円の家賃を得られる物件を2年後に1,000万円で売却した場合、当たり前に計算すれば物件価値は1,200万円になるはずです。

しかし、DCF法では1年後と2年後に家賃が下がっているなどのリスクを想定して、現在価値に割り引いて計算するとともに、物件価格も現在価値に割り引きます。直接還元方の還元利回りと同じく、DCF法においては割引率の設定が大切です。

例えば、割引率が3%であれば、1年目の家賃は100万円÷(1+0.03)=97万円、2年目の家賃は100万円÷(1+0.03)²=94万円。2年後の物件価格を現在価値に割り引くと1,000万円÷(1+0.03)²=942万円となるため、942万円+97万円+94万円=1,133万円となります。

DCF法の計算式

DCF法では、以下の計算式で不動産価格を求めます。

DCF法:不動産価格(収益価格)=毎期得られる純収益の現在価値の合計+将来の売却価格の現在価値

例えば、1年間の収益240万円、経費40万円、保有期間5年間、割引率3%、売却時の想定価格3000万円の物件で計算してみましょう。

1年目:(240万円-40万円)÷(1+0.03)=194万円

2年目:(240万円-40万円)÷(1+0.03)²=188万円

3年目:(240万円-40万円)÷(1+0.03)³=183万円

4年目:(240万円-40万円)÷(1+0.03)⁴=177万円

5年目:(240万円-40万円)÷(1+0.03)⁵=172万円

3,000万円÷(1+0.03) ⁵=2,587万円

194万円+188万円+183万円+177万円+172万円+2,587万円=3,501万円

この物件を購入する時には3,501万円より安く購入できれば割安と判断できますし、融資の際には3,501万円程度まで融資を受けられる可能性があるとも判断できます。

DCF法の事例1:ワンルームマンション

【シミュレーション条件】

● 年間賃料:100万円

● 年間経費:30万円

● 割引率:3%

● 売却予想価格:800万円

●5年間保有

【シミュレーション計算】

100万円-30万円=70万円(1年間の純利益)

1年目:70万円÷(1+0.03)=67万円

2年目:70万円÷(1+0.03)²=65万円

3年目:70万円÷(1+0.03)³=62万円

4年目:70万円÷(1+0.03)⁴=60万円

5年目:70万円÷(1+0.03)⁵=58万円

800万円÷(1+0.03) ⁵=669万円

67万円+65万円+62万円+60万円+58万円+669万円=981万円(不動産の価値)

DCF法の事例2:ファミリーマンション

【シミュレーション条件】

● 年間賃料:150万円

● 年間経費:40万円

● 割引率:3%

● 売却予想価格:1,500万円

●5年間保有

【シミュレーション計算】

150万円-40万円=110万円(1年間の純利益)

1年目:110万円÷(1+0.03)=106万円

2年目:110万円÷(1+0.03)²=100万円

3年目:110万円÷(1+0.03)³=97万円

4年目:110万円÷(1+0.03)⁴=94万円

5年目:110万円÷(1+0.03)⁵=92万円

1,500万円÷(1+0.03) ⁵=1,256万円

106万円+100万円+97万円+94万円+92万円+1,256万円=1,745万円(不動産の価値)

収益還元法・積算法・取引事例比較法の違い

収益還元法と積算法、取引事例比較法は、不動産の価値を算出する計算方法です。

しかし、計算式を利用する目的や計算方法が異なります。どのような違いがあるのか理解し、適切に計算式を利用していきましょう。

積算法とは

積算法とは不動産の新規賃料を求める方法の1つで、基本的に不動産鑑定基準による手法の1つです。

対象不動産の基礎価格、期待利回り、及び必要諸経費等の把握を得る場合に有効となり、どれだけの利益が得られるといった点をもとに賃料を求めます。

取引事例比較法とは

取引事例比較法とは、不動産鑑定評価において不動産の価格を求める手法の1つです。

対象不動産と条件が近い取引事例を収集し、適切な事例を選択し、取引価格の事例から必要に応じて対象不動産の事情補正や時点修正を行い、地域的要因や個別的要因の比較を行って求められた価格を比較考慮して対象不動産の価格を求める方法です。

現在の日本の不動産業界では、中古住宅の評価方法として一般的になっています。

ただし、感覚的な判断でもあるため、評価する鑑定士により評価内容に差が生じるケースがあります。

不動産投資について学べるおすすめのセミナー情報

J.P. Returnsでは、不動産投資についてより知識を深められるセミナーを数多く設けています。

会員登録不要で見放題の動画セミナーや不動産投資について初心者の方でもわかりやすく解説した入門資料など、不動産投資にまつわる情報を発信しています。

また不動産投資や収益還元法についてまだ不安や疑問が残る方は、J.P. Returnsの個別相談窓口をご利用ください。無料でさまざまな疑問や不安を解消します。予約はこちらから。

収益還元法で物件取得を有利に進めよう

収益還元法には直接還元法とDCF法がありますが、これらを活用することで物件価格と融資金額を自分で把握することが可能です。

収益還元法のうち、直接還元法とDCF法のどちらを選ぶかは物件によって異なります。

ただ、投資物件の評価を出す際には直接還元法だけでは緻密さにかけることから、DCF法が使われるか、もしくは2つを組み合わせて評価を行うのが一般的です。

直接還元法の還元利回りやDCF法の割引率は自分で設定するのが難しい側面もありますが、まずは自分で設定し、簡単に計算した上で、不動産会社の担当者など専門家のアドバイスを受けるようにすると良いでしょう。

簡単30秒で資料請求

TOP

TOP