目次

不動産投資における不動産所得の赤字はなぜ節税に有効なのか

収益物件を購入し、入居者からの家賃収入で利益(不動産所得)を得るという不動産投資では、さまざまな理由によって赤字決算となる可能性があります。

収益物件を購入し、入居者からの家賃収入で利益(不動産所得)を得るという不動産投資では、さまざまな理由によって赤字決算となる可能性があります。

赤字とは、収入よりも支出が上回った状態のことです。不動産投資では、家賃収入や駐車場収入などが主な収入源となる一方で、支出として計上できる必要経費としては下記のようにさまざまな項目が該当します。

- 固定資産税

- 管理費

- 修繕費

- 広告宣伝費

- 損害保険料

- ローンの利息 など

不動産投資においては、これらの支出が家賃収入を上回ったときに赤字が出ます。

基本的にビジネスにおいては、赤字が続くと事業に欠かせない支出を自己資金で対応せざるを得なくなります。そのため、事業継続が危ぶまれる可能性もあるでしょう。

しかし、不動産投資家にとって赤字経営は、一概に「避けておくべき事案」とは言い切れません。

会計上の赤字を作る減価償却

不動産所得の赤字には、実際の支出とは関係のない「会計上の赤字」というものもあります。

会計上の赤字とは、その年度における確定申告の際に経費として計上するものの、実際には現金支出のない経費によって生み出される赤字です。不動産投資では「減価償却費」が会計上の赤字を計上するうえで重要な役割を果たします。

減価償却とは、簡単に説明すると、長期間にわたって使用する有形固定資産の購入に要した支出を、法律で定められた耐用年数で割って費用配分するという会計上の考え方です。現金支出を伴わない減価償却費で経費計上することによって、会計上の赤字を作りだせます。

不動産投資における減価償却やその重要性については、次の記事でも詳しく解説しているため、ぜひ併せてご覧ください。

不動産投資は減価償却が重要!意味や計算方法を徹底解説

不動産所得で損益通算を行う目的は節税のため

不動産投資において赤字を一概に「避けておくべき事案」と言い切れない理由には、赤字の中には単なる会計上の赤字もあるため、不動産所得の赤字は節税対策になる場合もあるからです。

不動産投資において赤字を一概に「避けておくべき事案」と言い切れない理由には、赤字の中には単なる会計上の赤字もあるため、不動産所得の赤字は節税対策になる場合もあるからです。

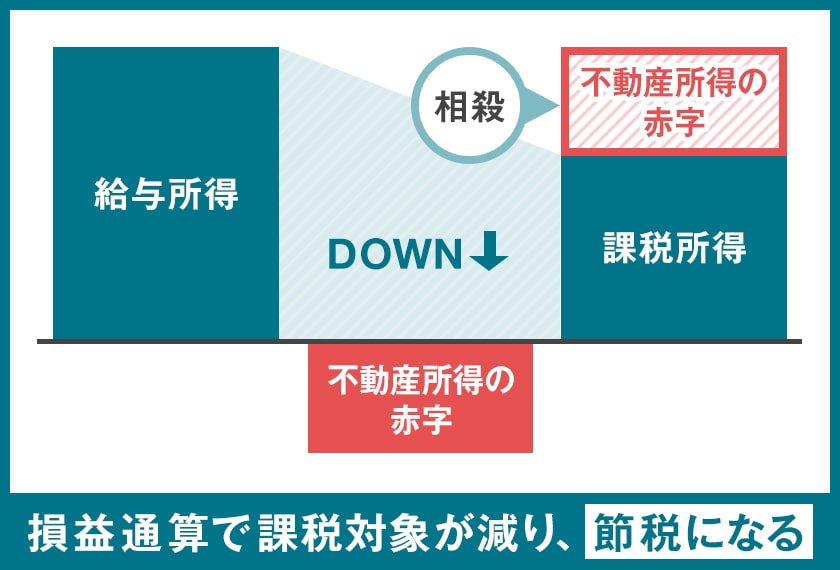

不動産投資における損益通算とは、会社員などが給与として得た所得(黒字)と不動産所得の損失(赤字)を相殺することです。個人の所得と不動産所得の損失を相殺することによって、住民税や所得税額の節税効果が期待できます。

なお、住民税や所得税の節税が目的の場合、不動産投資で節税効果があるのは不動産事業に赤字が生じている場合のみです。

不動産投資における良い赤字・悪い赤字の違い

不動産投資で生じた赤字の中には節税効果をもたらすものもあるため、赤字のすべてに問題があるとは一概にいえないことを説明しました。とはいえ、赤字の性質によっては節税効果をもたらさない悪い赤字もあります。

不動産投資で生じた赤字の中には節税効果をもたらすものもあるため、赤字のすべてに問題があるとは一概にいえないことを説明しました。とはいえ、赤字の性質によっては節税効果をもたらさない悪い赤字もあります。

良い赤字の一つは、いわゆる会計上の赤字です。赤字として計上するものの、実際には現金支出を伴わず、キャッシュフローに影響を与えないためです。一方で、キャッシュフローもマイナスになる場合は悪い赤字のケースもあります。

ここでは、良い赤字と悪い赤字の違いを分かりやすく解説します。

良い赤字

貯蓄するよりも物件を効果的に取得できるケース

貯蓄などの自己資金で投資用不動産を取得した場合は、不動産所得に多少の赤字が生じていてもさほど問題はありません。むしろ、資産価値が上がると見込まれる優良物件なら、長い目で見ると大きな利益を得られる良い赤字ともいえます。

例えば、毎月1万円の持ち出しが見込まれる3,000万円の収益物件を、30年のローン返済期間で購入した場合、30年間で合計360万円程度の赤字が生じます。赤字の額としては決して小さくないものの、別視点で見ると30年後はローン返済額がそのまま利益になるだけでなく、360万円で3,000万円の収益物件を取得できると考えることが可能です。

一方で自己資金を貯めて購入するケースを想定してみましょう。30年後に3,000万円の物件をすべて自己資金のみで取得するなら、年間100万円(3,000万円=100万円×30年)の貯蓄が必要となります。

実現のハードルは非常に高く、毎月多額の自己資金を持ち出さなければならない点を考えると、少々の赤字が生じても不動産投資ローンを借りて早い段階で物件を取得した方が効果的だといえるでしょう。

このように、投資用物件の取得を優先したことによって生じた赤字は、結果として大きな利益を生む良い赤字となり得ます。

損益通算を見越して赤字が発生しているケース

不動産所得の赤字は給与所得をはじめとしたその他所得による黒字と損益通算できます。損益通算をすれば課税所得額が減るため、納める住民税や所得税を抑えられます。

この損益通算を目的にあえて生み出した赤字は、節税効果を生む良い赤字です。具体的には、減価償却によってキャッシュフローはプラスにも関わらず、会計上は赤字になるケースです。

損益通算による節税効果を重視するあまり、節税額よりもキャッシュフローにおけるマイナスが上回ってしまうと意味がありません。例えば、20万円節税できたものの、キャッシュフローのマイナスが50万円になったケースなどです。あえて赤字にするために、必要経費として計上できる支出を増やす方も多くいますが、その支出が節税額を超えると単なる赤字(=悪い赤字)となってしまうことに注意が必要です。

悪い赤字

空室が原因で赤字が発生しているケース

不動産投資におけるメインの収入源は、収益物件を借りている入居者からの賃料です。そのため、入居者がおらず空室状態となっている部屋は賃料を得られず、収入も減少します。特に、ワンルームマンション投資は入居者がつかなければ家賃収入がゼロになってしまうことも覚えておきましょう。

たとえ月々の家賃収入が減少したとしても、収益物件の運用に欠かせない管理費やローン返済額などのランニングコストは、変わらず支払い続ける必要があります。変動のないランニングコストが家賃収入を上回ると赤字が生じ、キャッシュフローも悪化します。

空室によってキャッシュフローにマイナスが生じた場合は悪い赤字といえるでしょう。悪い赤字の発生を防ぐためには、空室原因を把握したうえで適切な対策を講じることが重要です。

ローンの返済が原因で赤字が発生しているケース

不動産投資においては、収益物件の購入のため不動産投資ローンを借りることが一般的です。不動産投資ローンを借りて収益物件を取得したあとは、毎月の家賃収入から借り入れたローンを返済することとなります。

しかし、「収益に見合わない額のローンを借りてしまった」「想定よりも残る収益が少なかった」など何らかの理由によって家賃収入よりもローン返済額が上回る可能性もゼロではありません。この状態が続けば続くほどキャッシュフローが徐々に圧迫され、悪い赤字が生じてしまいます。

特に、フルローンで融資を受けるなど、借入金額が大きいと、月々のローン返済額も高額となる傾向にあり、短期間の空室でも悪い赤字が生じやすくなります。

修繕費・想定外の出費の増加で赤字が発生しているケース

物件は、年月の経過によって劣化が進みます。新築物件でも10年後には劣化による修繕・設備交換などが必要となるでしょう。さらに、築年数が古いほど修繕費が高まりやすくなるほか、突然設備が故障するなどして、突発的な修繕費が発生するケースも決して珍しくありません。

修繕のタイミングに合わせて計画的に積み立てている大家さんもいますが、高額な修繕費が必要となる予期せぬ破損・故障が発生した場合、家賃収入よりも修繕費が上回り、悪い赤字が生じるおそれもあります。

とはいえ、不動産投資を行う中で修繕などによる支出は避けられません。定期的なメンテナンスや管理費用に加えて、万が一の際の修繕費も積み立てておきましょう。

不動産投資の赤字を損益通算する方法

前述の通り、不動産投資の赤字は損益通算によって節税効果を得られる可能性があります。しかし、どのような方法・流れで損益通算をすれば良いのか理解できていない方も多くいるでしょう。

前述の通り、不動産投資の赤字は損益通算によって節税効果を得られる可能性があります。しかし、どのような方法・流れで損益通算をすれば良いのか理解できていない方も多くいるでしょう。

まずは不動産以外の所得を計算します

損益通算として不動産所得の赤字分を引ける本業の所得には、給与所得や利子所得、配当所得、雑所得などが挙げられます。

例えば、給与所得が1,200万円、配当所得が200万円、雑所得が100万円の場合、所得額は合計で「1,500万円」となります。(単純化のため控除等の計算はしていません。)

次に、不動産所得の計算です。

不動産の所得とは、不動産収入から不動産経費を差し引いた所得のことです。

| 不動産収入 | 不動産経費 |

|

|

例えば、不動産収入の合計が500万円で減価償却費を含めた不動産経費が700万円だった場合、最終的な不動産所得は「-200万円」となります。

損益通算の際は、不動産所得で生じた-200万円を他の所得と相殺することが可能です。

結果として課税対象となる総所得額は1,300万円(1,500万円-200万円)に抑えられ、課税所得が減った分、納税金額を低くできるのです。

不動産所得で損益通算できない項目

不動産投資で生じた赤字は本業の所得と合算して損益通算をすることが可能ですが、すべての赤字を合算できるわけではありません。

不動産投資で生じた赤字は本業の所得と合算して損益通算をすることが可能ですが、すべての赤字を合算できるわけではありません。

中には損益通算できない赤字もあるため、「赤字が出ても損益通算できるから問題ない」と考えて放置しておくと痛い目に遭う可能性があります。

ここからは、不動産所得において、損益通算できない赤字項目について説明します。

土地の取得に関する借入金の返済利子による赤字

収益物件の取得時は、ほとんどの方が不動産投資ローンを借りることとなります。毎月返済する不動産投資ローンのうち元本は経費として計上できないものの、返済利子は経費として計上できるという点は、すでに多くの方が認識しているでしょう。

そのため、投資用土地を取得する目的で借りたローンの返済利子も経費計上できると考える方も多くいます。しかし、不動産所得が赤字のケースでは、土地取得によるローンの返済利子は、経費として計上できるものの、損益通算の対象とならないのです。したがって、損益通算をするときには土地部分のローン元本はもちろん、返済利子も除かなければなりません。

別荘の貸付けにより生じる赤字

保養目的で所有する別荘の貸付けによって生じた不動産所得の赤字は、その他の所得との損益通算ができません。

ただ、保養目的で不動産を所有するケースと、投資目的で不動産を所有するケースは線引きしにくくなっています。たとえ年間30日間は物件オーナーがその物件を利用し、それ以外の期間はすべて他者に借り上げてもらった場合でも、保養目的で所有していると解釈される可能性が高いといえるでしょう。

したがって、別荘の貸付により生じた赤字は基本的に損益通算できないと考えておくのが無難です。

国外中古不動産の減価償却により生じる赤字

過去には、国外中古不動産を取得して多額の減価償却費を計上することによって、損益通算をするという節税方法が流行していました。

これは、日本の法令において簡便法による耐用年数の計算が認められていたことが大きく関係します。簡便法による耐用年数では「経過年数×20%+残存耐用年数」で減価償却できるため、高額で取引される国外中古不動産の場合は実態と大きくかけ離れた減価償却費を計上できていました。

しかし、このようなスキームでの節税は度々問題視されていたことも実情です。問題を解決すべく税制改正が行われ、2021年以降の確定申告では国外中古不動産の減価償却により生じた赤字は、国内の不動産所得やその他の所得と損益通算ができなくなりました。

他の所得区分における損益通算ができる場合

大きな節税効果をもたらす損益通算は、不動産所得以外にもさまざまな所得が対象に含まれています。最後に、不動産所得以外で損益通算できる所得について紹介します。

大きな節税効果をもたらす損益通算は、不動産所得以外にもさまざまな所得が対象に含まれています。最後に、不動産所得以外で損益通算できる所得について紹介します。

(1)譲渡所得

譲渡所得とは、何らかの資産を譲渡した際に得られる所得のことです。対象となる資産には、土地や建物といった不動産だけでなく株式や会員権なども挙げられます。

土地や建物を譲渡した際、損失が生じた場合は他の土地や建物による譲渡所得と損益通算が可能です。ただ、譲渡所得を損益通算してもなお赤字だった場合、事業所得や給与所得など他の所得との損益通算はできません。

出典:国税庁「No.3203 不動産を譲渡して譲渡損失が生じた場合」

(2)事業所得

事業所得とは、建設業や小売業、サービス業、農業、漁業などの事業で得られる所得のことです。これら事業の総収入額から必要経費・控除額を差し引いた額が課税対象となり、建物や設備などは減価償却として計上できます。

事業所得に赤字が生じた場合は給与所得や利子所得、配当所得、雑所得などと損益通算ができますが、譲渡所得と損益通算はできません。

(3)山林所得

山林所得とは、5年以上所有した山林を譲渡・売却する際に得られる所得のことです。なお、山林を5年未満の所有期間で譲渡した場合は事業所得または雑所得としてみなされます。

山林所得に赤字が生じた場合の損益通算は、相殺できる所得の優先順位が定められているのが特徴です。基本的な順位は「給与所得や不動産所得、事業所得」が先で、それでも赤字が残っている場合は譲渡所得、一時所得、退職所得の順に差し引けます。

また、山林を土地付きで譲渡すると、山林譲渡時の土地部分は譲渡所得の対象となります。土地部分の譲渡所得に赤字が生じても、譲渡所得と同様の条件で損益通算しなければならないことも覚えておきましょう。

まとめ:良い赤字を活用して効率的に資産を増やそう

不動産投資で赤字と聞くとネガティブなイメージを抱く方も多くいますが、場合によっては大きな節税効果を得られる可能性があることから、一概に「避けておくべき事案」とは言い切れません。

不動産投資で赤字と聞くとネガティブなイメージを抱く方も多くいますが、場合によっては大きな節税効果を得られる可能性があることから、一概に「避けておくべき事案」とは言い切れません。

とはいえ、赤字には良い赤字と悪い赤字があります。損益通算によって節税効果を得るためには良い赤字にすることが大切です。ここまでの内容を参考に赤字や赤字を活用した節税に関する知識を習得し、上手に不動産投資を行うとよいでしょう。

どのような赤字が悪いのか、具体的な事例で知りたい人は、J.P.RETURNSの個別無料相談をご活用ください。年収などを踏まえて、どのような物件を購入すれば、効果的に節税ができ、資産拡大していけるのかをケースバイケースで説明致します。

平日の夜にオンラインでも面談できるので、ぜひご活用ください。

無料個別相談をする

TOP

TOP