目次

年収2000万円の人の手取りは?

年収2000万円の手取りは、独身の人で約1300万円です。手取りは、年収から所得税・住民税・社会保険料を引いて求められます。2000万円の年収から差し引かれる税金や社会保険料は約35%にも上ると言われています。

40歳以上になると、介護保険料の支払いも発生することを忘れてはなりません。なお、実際に振り込まれる金額は、世帯の状況やほかの所得の有無によって異なります。

手取り金額1300万円は一般的に高額所得者にあたり、独身の場合は裕福な暮らしができるでしょう。

しかし、家族がいる場合は教育費や生活費がかさみ、家計が苦しくなる可能性もあります。自分の収入や手取りを把握し、資産を計画的に運用しましょう。

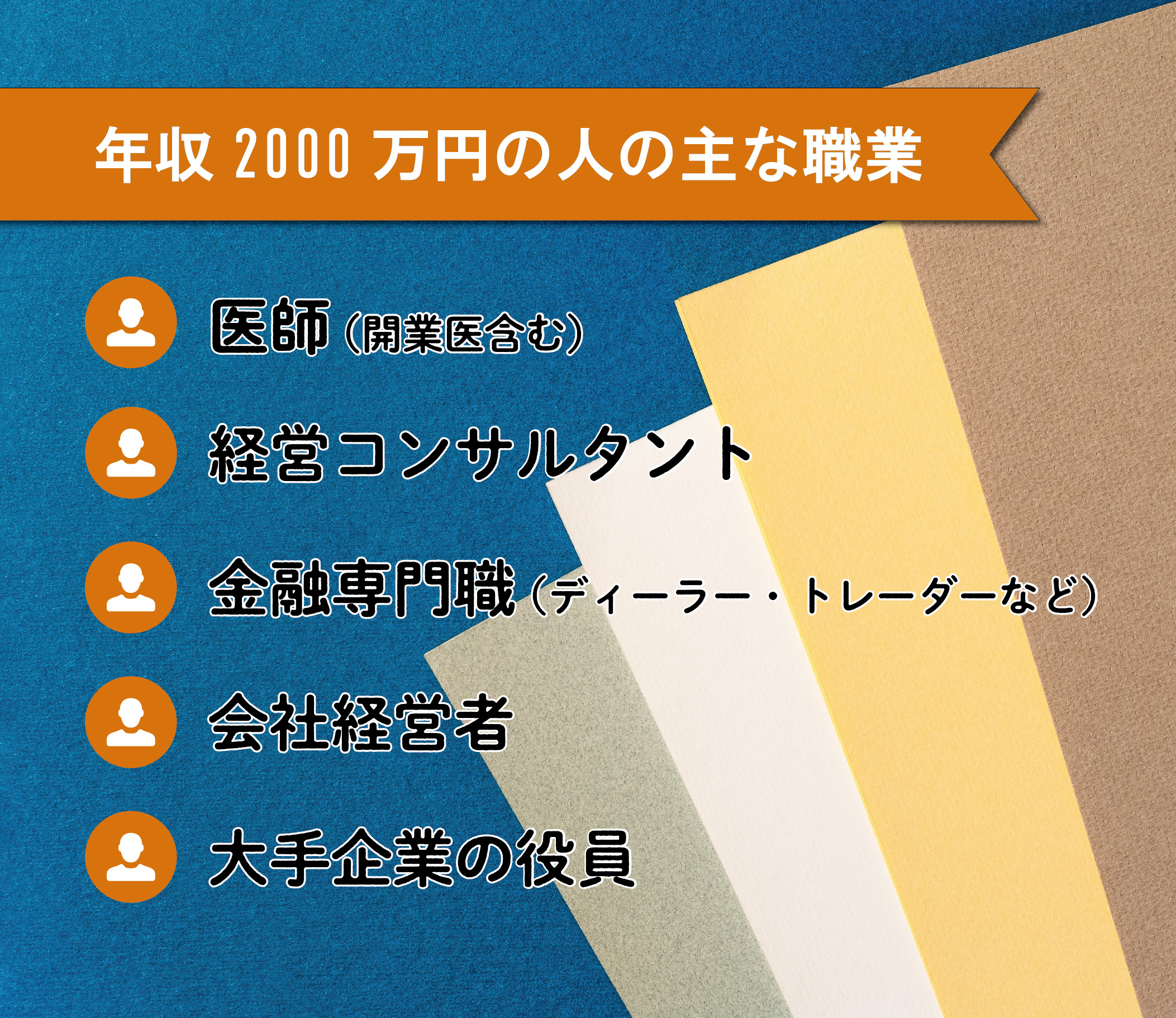

年収2000万円の人の主な職業

年収2000万円の人が就いている主な職業は、以下の通りです。

年収2000万円の人が就いている主な職業は、以下の通りです。

年収2000万円は、一般のサラリーマンが到達するのが難しい金額です。年収2000万円を超える職業は、開業医を含む医師をはじめ、経営に携わるコンサルタント業務、金融専門職である証券会社などのディーラー、トレーダーが挙げられます。

また、CEOや経営幹部など、会社の運営に関わる人の中にも年収2000万円を超える人が見られます。

年収2000万円の人が納める税金・社会保険料

税金対策するためにはまず、納める税金や社会保険料の内訳を知っておくことが大切です。収入から差し引かれるお金の仕組みを知れば、節税に役立ちます。

ここから紹介するのは、年収2000万円の人が納める税金や社会保険料の詳細です。給料から引かれる税金の目安や計算式を知りたい人は、ぜひ参考にしてください。

【税金対策】年収1500万円の場合に引かれる税金の種類と節税方法

所得税

所得税とは1年間の収入にかかる税金で、年収2000万円の場合の所得税額は、約370万円です。

所得税は、1年間に稼いだお金のすべてにかかるわけではなく、次のような計算式で算出されます。

・所得税 = 課税所得 × 税率 – 税額控除

・課税所得 = 所得 – 給与所得控除 – 所得控除

年収2000万円が給与収入だけの場合、給与所得控除195万円を引き、給与所得を求めます。次に、基礎控除・社会保険控除・配偶者控除といった所得控除を引き、求められるのが課税所得です。所得税額は、課税所得金額に所得税率を乗じた金額から控除額を引いて求められます。

なお、所得税は累進課税制度が採られており、課税額が増えるほど税率が上がります。所得税の税率は5~45%の7段階で、年収2000万円を超える場合、税率33%以上に該当する人が多いでしょう。

所得税を減らすには、節税の知識が必須。J.P. Returnsでは、節税対策の方法をわかりやすく解説しているeBookを公開しています。フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

所得税を減らすには、節税の知識が必須。J.P. Returnsでは、節税対策の方法をわかりやすく解説しているeBookを公開しています。フォームに入力するだけで資料請求できるので、ぜひチェックしてみてください。

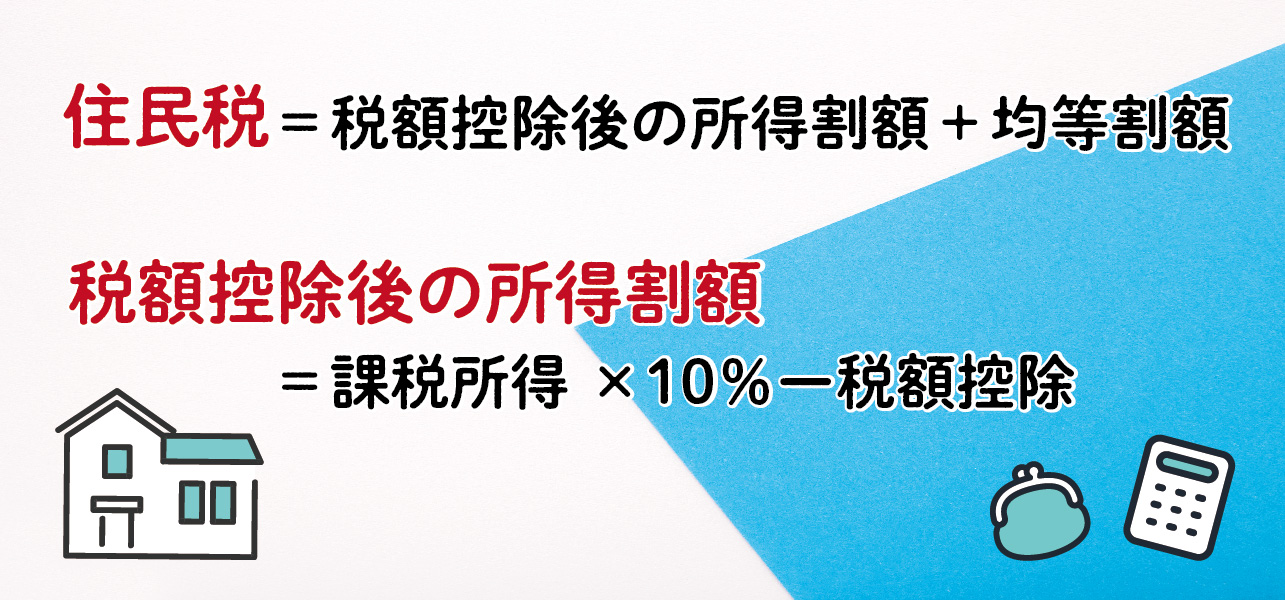

住民税

住民税は地方自治体が公的サービスを行うための財源になり、年収2000万円の人の住民税は、約160万円です。住民税の計算式は下記の通りです。

住民税は、課税所得に10%の税率を乗じて求めた所得割額から税額控除分を引き、5000円の均等割を足して計算します。均等割は、収入に関係なく、住民1人あたり負担する金額が決まっている部分です。

住民税は、課税所得に10%の税率を乗じて求めた所得割額から税額控除分を引き、5000円の均等割を足して計算します。均等割は、収入に関係なく、住民1人あたり負担する金額が決まっている部分です。

ただし、住民税は地方自治体の裁量で超過課税を徴収したり、均等割を増減できたりするため、地域によって税額に多少の差があります。

社会保険料

年収2000万円の人の場合、社会保険料は年間約160万円です。

会社員が負担する社会保険料は、健康保険料・厚生年金保険料・雇用保険料の3つです。社会保険のうち、介護保険料は40歳から支払いが始まり、労災保険料は会社が全額負担します。

なお、健康保険料と厚生年金保険料には上限が設けられているため、保険料が上がり続けていくわけではありません。

年収2000万円の人向けの税金対策3選

年収が2000万円の場合、税金や社会保険料は約600万~700万円です。特に所得税は累進課税制度が採用されているため、所得が増えれば税負担が重くなります。税負担を重く感じる人は、税金対策によって、手取り収入を増やせます。

ここから紹介するのは、年収2000万円の人に向けたおすすめの節税方法です。

iDeCo

iDeCoは「個人型確定拠出年金」と呼ばれる私的年金で、自分で決めた額の掛金を毎月積み立てて運用し、60歳になったら受け取る仕組みです。支払う掛金は全額所得控除、運用で得た利益は非課税で再投資されるため、節税に役立ちます。

iDeCoは年金制度のため、基本的に60歳になるまで引き出せません。しかし、年金を受け取る際も所得控除の対象となるため、長年にわたりメリットがあります。iDeCoについてさらに詳しく解説した記事もありますので、合わせて確認してみてください。

> iDeCoで節税できる仕組みは?節税額やメリットを解説

NISA

NISAは、一定金額の範囲内ならば、運用益が非課税になる株式・投資信託に関する制度です。金融商品に投資して利益を受け取った場合、約20%の税金がかかりますが、NISAの場合は課税されません。節税効果が高いほか、NISAで扱う金融商品の売却や資金の引き出しは好きなタイミングで行えることが人気の理由です。

2024年に新NISAがスタートしました。具体的には、非課税の投資額は最大年間360万円、総額1,800万円まで拡充され、非課税保有期間の制限も撤廃されました。NISAが新しくなったのをきっかけに株式投資を始めた人も多く、人気を集めています。

不動産投資

不動産投資は、マンションやアパートなどの物件を保有して賃貸経営し、入居者から賃料を得る投資方法です。

不動産投資は、長期保有で利益を目指す投資方法であると同時に、節税対策になるのが、大きなメリットです。特に投資1年目には、購入時の手数料など多くの費用が発生するために赤字となるケースも少なくなりません。しかし、不動産所得での赤字は給与所得等と損益通算すると、節税できるのです。

特に年収2000万円もの高所得者は、支払う税額も多く、不動産投資による節税効果も大きくなります。

例えば、課税所得が1,300万の場合、本来ならば1,300万円に対して税金計算しなければなりません。しかし、不動産所得の赤字が300万円の場合、赤字分を差し引き、所得1000万円として税金が計算されます。所得が900万以上は所得税と住民税率合わせて約43%となるため、単純計算でも約130万円の節税になるのです。

不動産投資の節税について詳しく知りたい人は、以下の記事も参考にしてみてください。

サラリーマンが不動産投資で節税する方法|仕組みや注意点、確定申告の方法も解説

自分の年収や資産状況において、どれくらい節税ができるかを具体的に知りたい人は、J.P.RETURNSの無料個別面談を活用してみてください。プロのコンサルタントがお客様の年収や投資方針に沿う最適な物件を探しだしてくれます。

年収2000万円の税金に関するよくある質問

Q1. 年収2000万円の人の住民税はいくらですか?

住民税は、課税所得に10%の税率を乗じた所得割額から税額控除分を引き、5000円の均等割を足して求めます。年収2000万円の場合、住民税は約160万円です。

Q2. 年収2000万円を超えたらどうなる?

年収2000万円を超えると、年末調整の対象外になり確定申告が必要になります。また、所得が1000万円を超えると配偶者特別控除、2000万円を超えると住宅ローン控除の対象からも外れるため注意しましょう。

Q3. 年収2000万円だと手取りはいくらになる?

年収2000万円の場合、収入から所得税・住民税・社会保険料が引かれ、手取りは約1300万円です。

不動産投資にかかる初期費用は?内訳や少額で始めるための方法を解説

まとめ:不動産投資で効率良く資産拡大しよう

年収2000万円の方は、社会保険や税金の合計は年間700万円ほどに達します。手取りが1300万円程度であれば、十分にも感じます。しかし、子どもがいて多くの習い事をしていたり、私立学校に通っていたりすると、あまり余裕がないケースもあり、自分の資産を守るためにも節税対策が必須です。

高年収の人が、節税と同時に効率的な資産拡大を目指すのなら、不動産投資がおすすめです。年収2,000万円クラスになると、金融機関からの信頼も手厚いので、融資の利率や期間で優遇があるなど、有利な条件で不動産投資を始められます。

具体的な節税額や資産拡大の推移をシミュレーションしたい人は、J.P.RETURNSの無料個別相談を利用してみてください。一人一人の状況に合わせた物件を厳選して、ご紹介致します。

平日の夜や、オンラインでも面談できるので、ぜひご活用ください。

無料個別相談をする

節税方法って何があるの?お金のプロが動画で詳しく解説!

年収2000万円台の方は必見!節税の仕組み・選択肢・年収別の節税効果をわかりやすく解説します。

不動産投資のみならず、生命保険控除、確定拠出年金、ふるさと納税などそれぞれの特徴を約25分間に凝縮しておりますので、税金対策を実践したい方はぜひ参考にしてください。

どなたでも無料でダウンロードいただけます。

※お申込みいただいた動画セミナーもご視聴いただけますので、ぜひご覧ください。

TOP

TOP